پایان کسری بودجه خانوار؟

آمارهای بانک مرکزی از گزارش بودجه خانوار شهری کشور در سال 1394 نشان میدهد که برای اولین بار شکاف میان هزینه و درآمد خانوار پر شده است. در سال 1393 کسری بودجه خانوار معادل با یک میلیون و 382 هزار تومان بوده که این رقم در سال 1394 تنها 7 هزار تومان ثبت شده است. از بین رفتن کسری بودجه خانوارها بهدلیل رشد درآمدها بیشتر از رقم تورم و رشد هزینهها کمتر از سطح تورم در سال گذشته بوده است.

به گزارش دنیای اقتصاد ؛یک دیدگاه، کاهش هزینههای مصرفی را به کاهش رفاه خانوارها مرتبط میدانند. دیدگاه دیگر، افزایش سطح درآمد را دلیل کاهش این شکاف عنوان میکند. در مجموع بهنظر میرسد چند عامل، «پایان کسری بودجه خانوار» را توجیه میکند. نخست تعویق تقاضای مصرفی جامعه بهدلیل انتظار حاصل از عملی شدن آثار لغو تحریمها است. موضوع دوم تحتتاثیر قرار دادن رکود در هزینههای مصرفی خانوار است و نکته سوم، مثبت شدن نرخ سود واقعی بانکها است که انگیزه پسانداز خانوار را افزایش میدهد. حال این سوال مهم مطرح است که در سالهای آتی این تعادل در منابع و مصارف خانوارها به چه سمتی خواهد رفت؟ کارشناسان معتقدند تداوم ثبات حاکم بر متغیرهای کلان میتواند موجب حفظ قدرت خرید مصرفکنندگان و در نتیجه پایان کسری بودجه خانوار شود.

بانک مرکزی گزارش بودجه خانوارهای شهری کشور در سال گذشته را منتشر و تصویر آماری از برخی از مهمترین شاخصهای اقتصادی و اجتماعی خانوادههای کشور را بهروز کرد. طبق این آمارها، با وجود تورم 9/ 11 درصدی سال گذشته، درآمدهای اسمی خانوارها در این سال حدود 3/ 12 درصد رشد یافته و مخارج اسمی خانوارها هم به میزان 3/ 7 درصد افزایش یافته است. این ارقام از بهبود تراز بودجه خانوارها خبر میدهد و نشان میدهد درآمدهای «واقعی» خانوارها در سال گذشته افزایش یافته و مخارج «واقعی» آنها کاهش یافته است. معمایی که ممکن است پاسخ آن، شرایط نرخ سود بانکی در سال گذشته باشد که مشوق پسانداز درآمدها به جای مصرف آنها بوده است. از سوی دیگر، کاهش مخارج واقعی خانوارها را میتوان به شکل کاهش مخارج خصوصی در تولید ناخالص داخلی تفسیر کرد که برداشت رکودی از اقتصاد 1394 را تایید میکند.

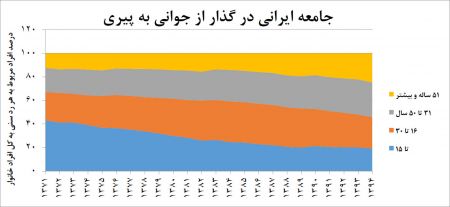

این آمارها در حوزه شاخصهای اجتماعی، نشان میدهد دو تحول عمده خانوادههای کشور در سال گذشته هم به مسیر خود ادامه داده است: از طرفی، شاخص بعد خانوار که متوسط تعداد اعضای هر خانواده را نشان میدهد، در سال گذشته هم کاهش یافته و باز هم به سطح 3 نفر نزدیک شده است؛ از طرف دیگر، با نزدیک شدن موج جمعیت متولدان دهه 60 به میانسالی، جمعیت کشور به سمت پیری در حال حرکت است و بهعنوان مثال، برای نخستین بار افراد بالای 50 سال حدود یکچهارم از جمعیت خانوارهای کشور را تشکیل دادهاند.

رشد هزینهها: پایینتر از تورم

بانک مرکزی خلاصه نتایج بررسی بودجه خانوارهای شهری کشور در سال 1394 را منتشر کرد. بر اساس این آمارها، کل هزینه ناخالص خانوارها که شامل ارزش اجاری خانه شخصی نیز میشود، در سال گذشته حدود 3/ 7درصد رشد یافته و به حدود 2 میلیون و 939 هزار تومان در ماه رسیده است. این در حالی است که میزان تورم در سال گذشته حدود 9/ 11 درصد اعلام شده بود که بر اساس آن، میتوان گفت سطح «اسمی» هزینهها کمتر از تورم عمومی افزایش یافته و از این لحاظ، مخارج واقعی خانوارها «منقبض» شده است. امری که شاید بتوان آن را نشانهای از کاهش «مخارج خصوصی» در تولید ناخالص داخلی سال گذشته محسوب کرد و گمانهزنیها مبنی بر انقباض این بخش از طرف مخارج تولید ناخالص داخلی را تقویت میکند.

طبق تعریف بانک مرکزی، «هزینه ناخالص»، بدون احتساب مبالغ پرداختی خانوار بابت مالیات و حق بازنشستگی (سهم خانوار) است. آمارهای ارائه شده بیانگر این است که بیشترین سهم را در بین مخارج هزینهای خانوارها، گروه مخارج مسکن (مسکن، آب، برق، گاز و سایر سوختها) داشته که بیش از یکسوم از هزینههای خانوارها را با سهم 35 درصدی، به خود اختصاص داده است. پس از این گروه، خوراکیها و آشامیدنیها با سهم تقریبا 24درصدی قرار دارد و در جایگاه بعدی، هزینههای حملونقل با سهم هزینههای 10 درصدی قرار دارد. هزینههای کالاها و خدمات متفرقه، بهداشتودرمان، پوشاکوکفش، لوازم، اثاث و خدمات مورد استفاده در خانه، ارتباطات، رستوران و هتل، تفریح و امور فرهنگی، تحصیل و دخانیات با سهمهای کمتر از 10 درصدی، اقلام کمهزینهتری در سبد مخارج خانوارهای شهری را به خود اختصاص دادهاند. این بررسی نشان میدهد سهم اقلام ضروری در سبد مخارج خانوارها به حدود 9/ 68 درصدرسیده و اندکی افزایش یافته است. سهم این اقلام در سال ماقبل، حدود 5/ 68 درصد گزارش شده بود.

تمایل به پسانداز به جای مصرف

آمار بانک مرکزی نشان میدهد متوسط درآمد ناخالص خانوارها هم در سال گذشته حدود 3/ 12 درصد افزایش یافته و به حدود 2 میلیون و 938 هزار تومان در ماه رسیده است. طبق تعریف ارائه شده، منظور از «درآمد ناخالص»، میزان درآمد قبل از کسر مبالغ مالیات و حق بازنشستگی (سهم خانوار) و نیز درآمد حاصل از فروش کالاهای دست دوم است و در این مورد، امکان کمگویی خانوارها نیز وجود دارد. بر اساس آمارهای ارائه شده، در سال گذشته از کل درآمدهای ناخالص خانوارها حدود 70 درصد مربوط به درآمدهای «پولی» ناخالص و حدود 30 درصد هم مربوط به درآمدهای «غیرپولی» ناخالص (شامل ارزش اجاری خانه شخصی) بوده است.

با توجه به تورم 9/ 11 درصدی سال گذشته و همچنین رشد 3/ 12 درصدی مقدار «اسمی» درآمدهای ناخالص خانوارها، میتوان نتیجه گرفت میزان «واقعی» درآمدهای خانوارها در سال گذشته افزایش یافته است که از بهبود وضعیت دخل آنها در این سال خبر میدهد. این افزایش درآمدهای واقعی در شرایطی که آمار از کاهش مخارج واقعی خبر میدهد، در صورت دقیق بودن آمارها میتواند به معنای افزایش پسانداز توسط خانوارها در سال گذشته تفسیر شود. چنین تفسیری، با سطوح بالای نرخ واقعی سود بانکها که در سه سال گذشته، در بالاترین سطوح خود در دهههای گذشته قرار داشته است، همخوانی دارد.

بهبود تراز بودجه خانوارها در سال 1394

بررسی آمارهای منتشر شده نشان میدهد درآمدهای خانوارها با رشد 3/ 12 درصدی، با نرخی بالاتر از رشد 3/ 7 درصدی مخارج خانوارها افزایش یافته است و به عبارت دیگر، درآمد منهای هزینه خانوارها در سال گذشته حدود 5 درصد افزایش یافته است. چنین آماری، از بهبودی قابل توجه در تراز بودجه خانوارها و وضعیت رفاهی معیشتی این واحدهای اجتماعی خبر میدهد. همچنین، این آمارها نشان میدهد درآمدهای خانوار با رشدی بالاتر از هزینهها، تقریبا بهنقطهای سربهسری با هزینهها رسیده و برخلاف سالهای گذشته که عمدتا در نتیجه کمگوییها، میزان درآمدهای اعلامی همواره پایینتر از هزینهها قرار داشت، چیزی که در رسانهها «کسری بودجه خانوارها» گفته میشد، در آمارهای امسال وجود ندارد.

بر اساس آمارها این گزارش هزینه ناخالص سالانه یک خانوار به شکل اسمی در سال 1394 معادل 35 میلیون و 265 هزار تومان بوده که این رقم در سال 1393 معادل با 32 میلیون و 875 هزار تومان گزارش شده است. بنابراین در سال 1394 طی یک ماه هزینه ناخالص هر خانوار ایرانی معادل 2 میلیون و 938 هزار تومان بوده که در سال 1393 هر خانوار ایرانی 2 میلیون و 739 هزار تومان هزینه میکرده است.

در بخش مقابل، درآمد متوسط سالانه هر ایرانی در سال 1394 معادل با 35 میلیون و 258 هزار تومان و در هر ماه معادل 2 میلیون و 938 هزار تومان بوده است. این رقم در سال 1393 معادل با 31 میلیون و 393 هزار تومان بوده و در هر ماه هزینه هر خانوار معادل 2میلیون و 616 هزار تومان بوده است، بنابراین با یک حساب ساده میتوان عنوان کرد که کسری هزینه-درآمد خانوار از یک میلیون و 382 هزار تومان در یک سال 1393 به حدود 7 هزار تومان در سال 1393 رسیده است.

آمارهای بانک مرکزی از گزارش بودجه خانوار شهری کشور در سال 1394 نشان میدهد که برای اولین بار شکاف میان هزینه و درآمد خانوار پر شده است. در سال 1393 کسری بودجه خانوار معادل با یک میلیون و 382 هزار تومان بوده که این رقم در سال 1394 تنها 7 هزار تومان ثبت شده است. از بین رفتن کسری بودجه خانوارها بهدلیل رشد درآمدها بیشتر از رقم تورم و رشد هزینهها کمتر از سطح تورم در سال گذشته بوده است. یک دیدگاه، کاهش هزینههای مصرفی را به کاهش رفاه خانوارها مرتبط میدانند. دیدگاه دیگر، افزایش سطح درآمد را دلیل کاهش این شکاف عنوان میکند.

در مجموع بهنظر میرسد چند عامل، «پایان کسری بودجه خانوار» را توجیه میکند. نخست تعویق تقاضای مصرفی جامعه بهدلیل انتظار حاصل از عملی شدن آثار لغو تحریمها است. موضوع دوم تحتتاثیر قرار دادن رکود در هزینههای مصرفی خانوار است و نکته سوم، مثبت شدن نرخ سود واقعی بانکها است که انگیزه پسانداز خانوار را افزایش میدهد. حال این سوال مهم مطرح است که در سالهای آتی این تعادل در منابع و مصارف خانوارها به چه سمتی خواهد رفت؟ کارشناسان معتقدند تداوم ثبات حاکم بر متغیرهای کلان میتواند موجب حفظ قدرت خرید مصرفکنندگان و در نتیجه پایان کسری بودجه خانوار شود.

بانک مرکزی گزارش بودجه خانوارهای شهری کشور در سال گذشته را منتشر و تصویر آماری از برخی از مهمترین شاخصهای اقتصادی و اجتماعی خانوادههای کشور را بهروز کرد. طبق این آمارها، با وجود تورم 9/ 11 درصدی سال گذشته، درآمدهای اسمی خانوارها در این سال حدود 3/ 12 درصد رشد یافته و مخارج اسمی خانوارها هم به میزان 3/ 7 درصد افزایش یافته است. این ارقام از بهبود تراز بودجه خانوارها خبر میدهد و نشان میدهد درآمدهای «واقعی» خانوارها در سال گذشته افزایش یافته و مخارج «واقعی» آنها کاهش یافته است. معمایی که ممکن است پاسخ آن، شرایط نرخ سود بانکی در سال گذشته باشد که مشوق پسانداز درآمدها به جای مصرف آنها بوده است. از سوی دیگر، کاهش مخارج واقعی خانوارها را میتوان به شکل کاهش مخارج خصوصی در تولید ناخالص داخلی تفسیر کرد که برداشت رکودی از اقتصاد 1394 را تایید میکند.

این آمارها در حوزه شاخصهای اجتماعی، نشان میدهد دو تحول عمده خانوادههای کشور در سال گذشته هم به مسیر خود ادامه داده است: از طرفی، شاخص بعد خانوار که متوسط تعداد اعضای هر خانواده را نشان میدهد، در سال گذشته هم کاهش یافته و باز هم به سطح 3 نفر نزدیک شده است؛ از طرف دیگر، با نزدیک شدن موج جمعیت متولدان دهه 60 به میانسالی، جمعیت کشور به سمت پیری در حال حرکت است و بهعنوان مثال، برای نخستین بار افراد بالای 50 سال حدود یکچهارم از جمعیت خانوارهای کشور را تشکیل دادهاند.

رشد هزینهها: پایینتر از تورم

بانک مرکزی خلاصه نتایج بررسی بودجه خانوارهای شهری کشور در سال 1394 را منتشر کرد. بر اساس این آمارها، کل هزینه ناخالص خانوارها که شامل ارزش اجاری خانه شخصی نیز میشود، در سال گذشته حدود 3/ 7درصد رشد یافته و به حدود 2 میلیون و 939 هزار تومان در ماه رسیده است. این در حالی است که میزان تورم در سال گذشته حدود 9/ 11 درصد اعلام شده بود که بر اساس آن، میتوان گفت سطح «اسمی» هزینهها کمتر از تورم عمومی افزایش یافته و از این لحاظ، مخارج واقعی خانوارها «منقبض» شده است. امری که شاید بتوان آن را نشانهای از کاهش «مخارج خصوصی» در تولید ناخالص داخلی سال گذشته محسوب کرد و گمانهزنیها مبنی بر انقباض این بخش از طرف مخارج تولید ناخالص داخلی را تقویت میکند.

طبق تعریف بانک مرکزی، «هزینه ناخالص»، بدون احتساب مبالغ پرداختی خانوار بابت مالیات و حق بازنشستگی (سهم خانوار) است. آمارهای ارائه شده بیانگر این است که بیشترین سهم را در بین مخارج هزینهای خانوارها، گروه مخارج مسکن (مسکن، آب، برق، گاز و سایر سوختها) داشته که بیش از یکسوم از هزینههای خانوارها را با سهم 35 درصدی، به خود اختصاص داده است. پس از این گروه، خوراکیها و آشامیدنیها با سهم تقریبا 24درصدی قرار دارد و در جایگاه بعدی، هزینههای حملونقل با سهم هزینههای 10 درصدی قرار دارد. هزینههای کالاها و خدمات متفرقه، بهداشتودرمان، پوشاکوکفش، لوازم، اثاث و خدمات مورد استفاده در خانه، ارتباطات، رستوران و هتل، تفریح و امور فرهنگی، تحصیل و دخانیات با سهمهای کمتر از 10 درصدی، اقلام کمهزینهتری در سبد مخارج خانوارهای شهری را به خود اختصاص دادهاند. این بررسی نشان میدهد سهم اقلام ضروری در سبد مخارج خانوارها به حدود 9/ 68 درصدرسیده و اندکی افزایش یافته است. سهم این اقلام در سال ماقبل، حدود 5/ 68 درصد گزارش شده بود.

تمایل به پسانداز به جای مصرف

آمار بانک مرکزی نشان میدهد متوسط درآمد ناخالص خانوارها هم در سال گذشته حدود 3/ 12 درصد افزایش یافته و به حدود 2 میلیون و 938 هزار تومان در ماه رسیده است. طبق تعریف ارائه شده، منظور از «درآمد ناخالص»، میزان درآمد قبل از کسر مبالغ مالیات و حق بازنشستگی (سهم خانوار) و نیز درآمد حاصل از فروش کالاهای دست دوم است و در این مورد، امکان کمگویی خانوارها نیز وجود دارد. بر اساس آمارهای ارائه شده، در سال گذشته از کل درآمدهای ناخالص خانوارها حدود 70 درصد مربوط به درآمدهای «پولی» ناخالص و حدود 30 درصد هم مربوط به درآمدهای «غیرپولی» ناخالص (شامل ارزش اجاری خانه شخصی) بوده است.

با توجه به تورم 9/ 11 درصدی سال گذشته و همچنین رشد 3/ 12 درصدی مقدار «اسمی» درآمدهای ناخالص خانوارها، میتوان نتیجه گرفت میزان «واقعی» درآمدهای خانوارها در سال گذشته افزایش یافته است که از بهبود وضعیت دخل آنها در این سال خبر میدهد. این افزایش درآمدهای واقعی در شرایطی که آمار از کاهش مخارج واقعی خبر میدهد، در صورت دقیق بودن آمارها میتواند به معنای افزایش پسانداز توسط خانوارها در سال گذشته تفسیر شود. چنین تفسیری، با سطوح بالای نرخ واقعی سود بانکها که در سه سال گذشته، در بالاترین سطوح خود در دهههای گذشته قرار داشته است، همخوانی دارد.

بهبود تراز بودجه خانوارها در سال 1394

بررسی آمارهای منتشر شده نشان میدهد درآمدهای خانوارها با رشد 3/ 12 درصدی، با نرخی بالاتر از رشد 3/ 7 درصدی مخارج خانوارها افزایش یافته است و به عبارت دیگر، درآمد منهای هزینه خانوارها در سال گذشته حدود 5 درصد افزایش یافته است. چنین آماری، از بهبودی قابل توجه در تراز بودجه خانوارها و وضعیت رفاهی معیشتی این واحدهای اجتماعی خبر میدهد. همچنین، این آمارها نشان میدهد درآمدهای خانوار با رشدی بالاتر از هزینهها، تقریبا بهنقطهای سربهسری با هزینهها رسیده و برخلاف سالهای گذشته که عمدتا در نتیجه کمگوییها، میزان درآمدهای اعلامی همواره پایینتر از هزینهها قرار داشت، چیزی که در رسانهها «کسری بودجه خانوارها» گفته میشد، در آمارهای امسال وجود ندارد.

بر اساس آمارها این گزارش هزینه ناخالص سالانه یک خانوار به شکل اسمی در سال 1394 معادل 35 میلیون و 265 هزار تومان بوده که این رقم در سال 1393 معادل با 32 میلیون و 875 هزار تومان گزارش شده است. بنابراین در سال 1394 طی یک ماه هزینه ناخالص هر خانوار ایرانی معادل 2 میلیون و 938 هزار تومان بوده که در سال 1393 هر خانوار ایرانی 2 میلیون و 739 هزار تومان هزینه میکرده است.

در بخش مقابل، درآمد متوسط سالانه هر ایرانی در سال 1394 معادل با 35 میلیون و 258 هزار تومان و در هر ماه معادل 2 میلیون و 938 هزار تومان بوده است. این رقم در سال 1393 معادل با 31 میلیون و 393 هزار تومان بوده و در هر ماه هزینه هر خانوار معادل 2میلیون و 616 هزار تومان بوده است، بنابراین با یک حساب ساده میتوان عنوان کرد که کسری هزینه-درآمد خانوار از یک میلیون و 382 هزار تومان در یک سال 1393 به حدود 7 هزار تومان در سال 1393 رسیده است.

به سوی خانوارهای 3 نفره

یکی از نکات قابل توجه گزارشهای بودجه خانوار، ارائه آمارهای مربوط به شاخص «بعد خانوار» در این گزارشها است که متوسط تعداد اعضای خانوارها را نشان میدهد. طبق گزارش اخیر، بعد خانوار در سال گذشته به حدود 3.38 نفر رسیده است که در ادامه مسیر کاهشی این شاخص در دهههای گذشته قرار دارد. بعد خانوار در سال 1393 به میزان 44/ 3 نفر گزارش شده بود که نشان میدهد در سال گذشته، این شاخص کاهشی جزئی یافته است و به حدود سه نفر برای هر خانوار نزدیکتر شده است. نخستین آمارهای موجود از بودجه خانوار، به سال 1371 مربوط میشود که بعد خانوار در آن سال به میزان 93/ 4 نفر گزارش شده بود. به عبارت دیگر، در سال 1371 بهطور متوسط هر خانوار ایرانی حدود 9/ 4 نفر عضو داشت در حالی که در سال گذشته، هر خانوار کشور کمتر از 4/ 3 نفر عضو داشته است. تعداد متوسط اعضای هر خانوار شهری در کشور در سال 1381 به میزان 4/ 4 نفر و در سال 1391 تقریبا به میزان 5/ 3 نفر برآورد شده بود.

پا به سن گذاشتن ایرانیان

آمارهای ارائه شده بیانگر این است که در سال 1394 هم در ادامه مسیر اخیر و همانطور که انتظار میرفت، ترکیب جمعیت خانوارهای کشور به سمت «پیر» شدن حرکت کرده است و گروههای سنی جوان، سهم کمتری از کل خانوارها را تشکیل داده است. طبق این آمارها، در سال گذشته حدود 25 درصد از ترکیب خانوارها در کشور را جمعیت بالای 50 سال تشکیل داده است که تحول شتابان جامعه به سمت پیر شدن را نشان میدهد. در سال 1371، گروه سنی پیر (بالای50 سال) تنها حدود 12درصد از کل جمعیت را به خود اختصاص داده بود. سهم بالای 50 سالهها از جمعیت در سال 1381 به حدود 15 درصد و در سال 1391 به حدود 20 درصد رسیده بود.

در مقابل میتوان به سهم جمعیت کمتر از 30 ساله به کل جمعیت اشاره کرد که روندی کاهشی را طی کرده است. سهم جمعیت جوان (کمتر از 30 سال) بیش از دو سوم جمعیت خانوارها را در سال 1371با سهم تقریبا 67 درصدی به خود اختصاص داده بود. این در حالی است که سهم این گروه از کل جمعیت در سال 1381 به حدود 60 درصد و در سال 1391 به حدود 51 درصد کاسته شده بود. سهم جمعیت کمتر از 30 ساله از کل جمعیت خانوارهای کشور در سال گذشته، به حدود 46 درصد کاسته شده است. از سال 1392 به بعد، برای نخستین بار در چند دهه اخیر، اکثریت جمعیت کشور را بالای 30 سالهها تشکیل دادهاند. تحولات جمعیتی این سالها، بیش از هر چیز ناشی از موج عظیم متولدان دهه 60 است که ساختار جمعیتی کشور را به شکلی نامتوازن تبدیل کرد و عبور این موج از سن اشتغال و نزدیک شدن آنها به سن بازنشستگی، یکی از مهمترین مسائل اقتصاد کشور طی سه دهه آینده خواهد بود.

یکی از نکات قابل توجه گزارشهای بودجه خانوار، ارائه آمارهای مربوط به شاخص «بعد خانوار» در این گزارشها است که متوسط تعداد اعضای خانوارها را نشان میدهد. طبق گزارش اخیر، بعد خانوار در سال گذشته به حدود 3.38 نفر رسیده است که در ادامه مسیر کاهشی این شاخص در دهههای گذشته قرار دارد. بعد خانوار در سال 1393 به میزان 44/ 3 نفر گزارش شده بود که نشان میدهد در سال گذشته، این شاخص کاهشی جزئی یافته است و به حدود سه نفر برای هر خانوار نزدیکتر شده است. نخستین آمارهای موجود از بودجه خانوار، به سال 1371 مربوط میشود که بعد خانوار در آن سال به میزان 93/ 4 نفر گزارش شده بود. به عبارت دیگر، در سال 1371 بهطور متوسط هر خانوار ایرانی حدود 9/ 4 نفر عضو داشت در حالی که در سال گذشته، هر خانوار کشور کمتر از 4/ 3 نفر عضو داشته است. تعداد متوسط اعضای هر خانوار شهری در کشور در سال 1381 به میزان 4/ 4 نفر و در سال 1391 تقریبا به میزان 5/ 3 نفر برآورد شده بود.

پا به سن گذاشتن ایرانیان

آمارهای ارائه شده بیانگر این است که در سال 1394 هم در ادامه مسیر اخیر و همانطور که انتظار میرفت، ترکیب جمعیت خانوارهای کشور به سمت «پیر» شدن حرکت کرده است و گروههای سنی جوان، سهم کمتری از کل خانوارها را تشکیل داده است. طبق این آمارها، در سال گذشته حدود 25 درصد از ترکیب خانوارها در کشور را جمعیت بالای 50 سال تشکیل داده است که تحول شتابان جامعه به سمت پیر شدن را نشان میدهد. در سال 1371، گروه سنی پیر (بالای50 سال) تنها حدود 12درصد از کل جمعیت را به خود اختصاص داده بود. سهم بالای 50 سالهها از جمعیت در سال 1381 به حدود 15 درصد و در سال 1391 به حدود 20 درصد رسیده بود.

در مقابل میتوان به سهم جمعیت کمتر از 30 ساله به کل جمعیت اشاره کرد که روندی کاهشی را طی کرده است. سهم جمعیت جوان (کمتر از 30 سال) بیش از دو سوم جمعیت خانوارها را در سال 1371با سهم تقریبا 67 درصدی به خود اختصاص داده بود. این در حالی است که سهم این گروه از کل جمعیت در سال 1381 به حدود 60 درصد و در سال 1391 به حدود 51 درصد کاسته شده بود. سهم جمعیت کمتر از 30 ساله از کل جمعیت خانوارهای کشور در سال گذشته، به حدود 46 درصد کاسته شده است. از سال 1392 به بعد، برای نخستین بار در چند دهه اخیر، اکثریت جمعیت کشور را بالای 30 سالهها تشکیل دادهاند. تحولات جمعیتی این سالها، بیش از هر چیز ناشی از موج عظیم متولدان دهه 60 است که ساختار جمعیتی کشور را به شکلی نامتوازن تبدیل کرد و عبور این موج از سن اشتغال و نزدیک شدن آنها به سن بازنشستگی، یکی از مهمترین مسائل اقتصاد کشور طی سه دهه آینده خواهد بود.

تور ضدتورمی معاملات مسکن

گزارش جدید دفتر برنامهریزی و اقتصاد مسکن از آخرین وضعیت بازار خرید و فروش آپارتمان معرفی پنج منطقه گرمسیر بازار ملک پایتخت

بازار مسکن تهران با دو پارادوکس مواجه شده؛ بهطوریکه از یکسو حجم معاملات خرید بدون رشد چشمگیر قیمت، نزدیک 40 درصد جهش کرده و از سوی دیگر ارزش کل معاملات 56 درصد نسبت به پارسال افزایش یافته است. بررسیها در این باره از تشکیل تور ضد تورمی در بازار حکایت دارد و نشان میدهد پنج منطقه پایتخت دارای چهار ویژگی مصرفی، مقصد عمده خریداران آپارتمان شده و زمینه تحریک قیمت را سلب کرده است. همچنین رشد 65 درصدی فروش واحدهای میانمتراژ علت صعود ارزش معاملات است.

کالبدشکافی تحولات بازار مسکن شهر تهران طی نیمه اول امسال، دو پارادوکس بین «تغییرات قیمت با حجم خریدها» و همچنین «میانگین قیمت آپارتمان با ارزش کل معاملات» نشان میدهد که با تشخیص علل این تناقضها، تعیین دقیق موقعیت از بابت رکود یا رونق و همچنین کیفیت آن –تورمی یا غیرتورمی- به راحتی امکانپذیر خواهد شد. گزارش جدید گروه برنامهریزی دفتر اقتصاد مسکن از آنچه بر معاملات املاک پایتخت طی ماههای سپری شده از سال 95 گذشته است، نشان میدهد: بهرغم افزایش نزدیک به 20 درصدی حجم خرید و فروش آپارتمان در پنج ماه اول امسال نسبت به مدت مشابه سال قبل، متوسط قیمت مسکن بدون اثرپذیری از گرمای محسوس معاملات، با رشد تکرقمی (8 درصد) کمتر از نرخ تورم مواجه شده است که این بهعنوان پارادوکس اول بازار که پیشتر و در جریان اعلام میانگین قیمت مرداد، ظاهر شده بود، در حال حاضر مطرح است. از سوی دیگر، اگر چه قیمت مسکن در این فاصله با نوسان زیر 10 درصد روبهرو شده اما ارزش کل معاملات آپارتمان بهعنوان پارادوکس دوم، 30 درصد رشد کرده است.

ابعاد این دو پارادوکس در ماه میانی تابستان تشدید نیز شده است بهطوری که در مرداد ماه میانگین قیمت هر مترمربع آپارتمان در تهران با لحاظ جهش 40 درصدی حجم معاملات، حدود 11 درصد –هم مرز تورم عمومی- افزایش پیدا کرد و در مقابل، ارزش کل آپارتمانهای فروخته شده در این ماه، با پرش 56 درصدی نسبت به مدت مشابه سال 94 همراه شد. بررسیهای «دنیای اقتصاد» درباره این دو پارادوکس، چهار علت را مشخص میکند و در عین حال نشان میدهد: معاملات مسکن همانطور که از ناحیه تسهیلات خرید و تحریک تقاضا در حال صعود است، در مسیر انتقال به فاز رونق در حال محافظت تورمی نیز قرار دارد. پارادوکس اول که در حال حاضر بهصورت «جهش معاملات در عین ثبات قیمت واقعی مسکن» در بازار وجود دارد را میتوان با تشریح نقش محافظان بازار ملک از متغیرهای تورمساز، پاسخ داد.

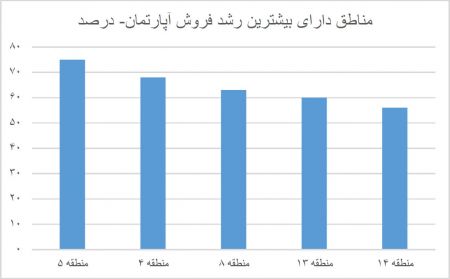

«افزایش عرضه ناشی از میل فروشندهها به بهرهبرداری از حضور تقاضا» و «عدم افزایش قیمت پیشنهادی تحت تاثیر همراهی فروشندهها با توان مالی خریداران» دو محافظ معاملات مسکن در برابر تورم و تحریک قیمت، محسوب میشود که پیشتر در چند گزارش «دنیای اقتصاد»، نقش این دو بهصورت کامل تشریح شده بود. اما محافظ سوم که در حال حاضر قویتر از دو محافظ دیگر عمل میکند، در «مناطق گرمسیر معاملات مسکن» خلاصه میشود. به گزارش «دنیای اقتصاد» طبق اطلاعات گروه برنامهریزی دفتر اقتصاد مسکن، ماه گذشته حجم معاملات خرید آپارتمان در 5 منطقه پایتخت که دارای چهار ویژگی مشترک و خاص هستند، بیش از 60 درصد صعود کرد و عملا دو برابر میزان رشد معاملات کل شهر تهران افزایش یافت. مناطق 4، 5، 8، 13 و 14 در حال حاضر نقاط گرمسیر بازار ملک پایتخت محسوب میشود که از ویژگی «مصرفی، پرنوساز، متراژ پایین و دارای قیمت متعادل» در مقایسه با سایر مناطق شهر برخوردار هستند.

این پنج منطقه از یکسو طی سالهای اخیر محل بیشترین حجم ساخت و ساز بوده که محصول آن هماکنون حجم عرضه نوساز در این مناطق را افزایش داده است. از سوی دیگر، فراوانی آپارتمانهای زیر 100 متر مربع در مناطق گرمسیر، سازگاری آنها با توان خرید مصرفی را به نسبت، در وضعیتی بهتر از سایر مناطق قرار داده است، ضمن آنکه تناسب املاک این پنج منطقه با شرایط خانهاولیها نیز بیشتر است. از طرفی، میانگین قیمت آپارتمان در این پنج منطقه، حول و حوش قیمت میانگین شهر است. مجموعه این چهار ویژگی علاوه بر اینکه دمای معاملات مسکن در مناطق پنج گانه را تا دو برابر دمای معاملات کل شهر افزایش داده، سهم این مناطق گرمسیری در فروش ماهانه آپارتمان در پایتخت را نیز به نزدیک 50 درصد - نصف- رسانده است.

این وضعیت سبب شده جهش در حجم خرید و فروش آپارتمان به جای آنکه به تحریک قیمت منجر شود، زمینه رونق غیرتورمی معاملات را فراهم کند. به عبارت دیگر، چون عمده معاملات خرید مسکن طی ماههای اخیر در مناطق گرمسیر دارای خواص چهارگانه مصرفی متمرکز شده، شیب قیمتها دستخوش نوسان شدید و فراتر از تورم عمومی نشده است. بیشترین رشد منطقهای معاملات ملک در تهران، در منطقه 5 با جهش 75 درصدی در حجم معاملات اتفاق افتاده است. این منطقه در ماه مرداد با سهم 17 درصدی از کل معاملات، پرفروشترین منطقه نیز بوده است. 4 منطقه دیگر به ترتیب بیشترین رشد در فروش، شامل مناطق 4، 8، 13 و 14 هستند که خرید و فروش آپارتمان در آنها طی ماه گذشته 56 تا 68 درصد نسبت به مرداد سال 94 افزایش پیدا کرده است.

میانگین قیمت آپارتمان در این مناطق مترمربعی 3میلیون و 300 هزار تا 4 میلیون و 800 هزار تومان است که نزدیک به قیمت میانگین -4 میلیون و 490 هزار تومان- قرار دارد. جهش 60 تا 70 درصدی حجم معاملات مسکن در مناطق گرمسیر باعث شده حجم فروش آپارتمانهای با قیمت میانگین 4 تا 5 میلیون تومان نیز 70 درصد نسبت به سال گذشته همین موقع افزایش یابد که به این ترتیب، اثر هدایت خودکار متقاضیان مسکن به پنج منطقه خاص، در تنظیم قیمت و عدم انحراف شدید قیمتها از سطح متوسط شهر، قابل رویت و ردیابی است. گزارش «دنیای اقتصاد» درباره علت پارادوکس دوم –جهش 56 درصدی ارزش کل معاملات مسکن به رغم افزایش حدود 11 درصدی قیمت هر مترمربع آپارتمان- حاکی است: شیفت معاملات از آپارتمانهای ریزمتراژ و کوچک متراژ به واحدهای میانمتراژ و بالاتر، باعث شده ارزش معاملات ملک با شیب بیشتری نسبت به قیمت مسکن، رشد کند.

مرداد امسال حجم فروش آپارتمانهای 80 تا 100 مترمربع رقمی معادل 65 درصد افزایش پیدا کرد که به این ترتیب میزان رشد فروش این واحدها حدود دو برابر میزان رشد کل معاملات شهر بوده است. این در حالی است که حجم فروش واحدهای ریزمتراژ نسبت به سال گذشته تغییری نداشته است. آپارتمانهای 80 تا 100 مترمربع –واحدهای میان متراژ و بالاتر- یک سوم کل معاملات ماهانه آپارتمان در شهر تهران را تشکیل میدهد. سهم آپارتمانهای بزرگ متراژ (بالای 150 مترمربع) به مراتب کمتر است. به این ترتیب، اگر چه طی ماههای اخیر قیمت مسکن –میانگین قیمت هر متر مربع آپارتمان- حدود 10 درصد افزایش پیدا کرده اما چون جنس خریدها تغییر کرده و متقاضیان بهواسطه دریافت وامهای موثر خرید مسکن، سراغ واحدهای بزرگتر رفتهاند، ارزش کل معاملات افزایش چشمگیر پیدا کرده است. با این حال چون نیمی از معاملات در پنج منطقه غیرتورمی انجام میشود، بازار از تورم قیمتی در امان مانده است.

به گزارش «دنیای اقتصاد»، طی ماههای گذشته از سال 95، پیشروی آپارتمانهایی با دو متغیر کلیدی –واحدهای 80 تا 100 مترمربعی با قیمت متری 4 تا 5 میلیون- در بازار معاملات ملک، سبب شده میزان فروش واحدهای مسکونی با ارزش 400 میلیون تومان، نسبت به سال گذشته 100 درصد رشد کند و دو برابر شود. در حال حاضر این نوع آپارتمانها، پرفروشترین واحد مسکونی در کل پایتخت به شمار میرود.

براساس اطلاعات گروه برنامهریزی دفتر اقتصاد مسکن، میانگین قیمت مسکن در تهران در مرداد امسال به مترمربعی 4 میلیون و 490 هزار تومان رسید که یک درصد نسبت به تیرماه کاهش و حدود 11 درصد نسبت به مرداد 94 افزایش پیدا کرد. در حال حاضر قیمت واقعی مسکن حدود یک درصد نسبت به سال گذشته افزایش از خود نشان میدهد که تقریبا از ثبات نسبی حکایت دارد. مرداد امسال 16 هزار و 700 واحد مسکونی در پایتخت با ارزش کل 6 هزار و 800 میلیارد تومان فروش رفت بهطوری که بازار به لحاظ حجم معاملات، 38 درصد و به لحاظ ارزش، 56 درصد جهش کرده است. طی پنج ماه اول امسال نیز 67 هزار واحد مسکونی در تهران با ارزش کل 27 هزار میلیارد تومان معامله شد.

اخبار اقتصادی - دنیای اقتصاد

مکنده «پول»از بازار سهام

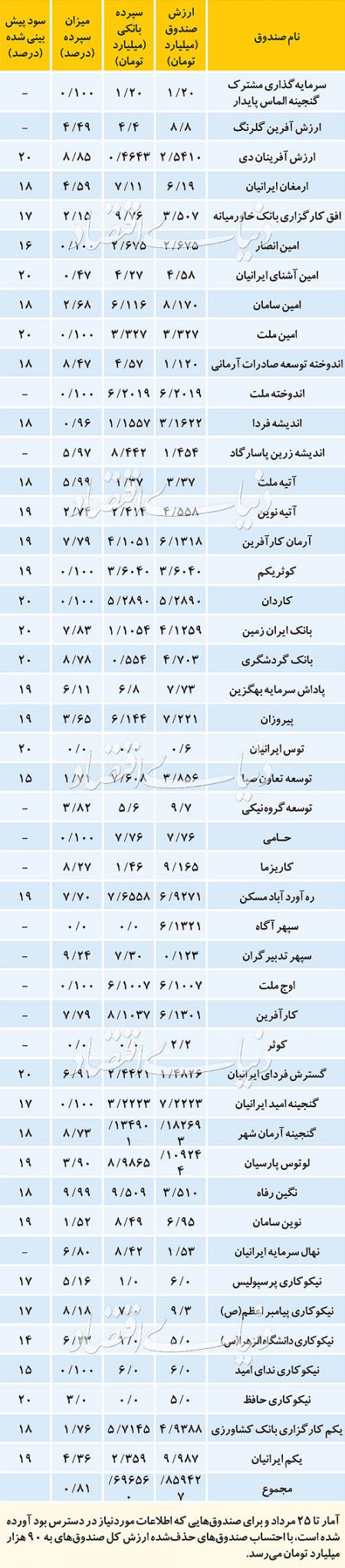

بهدنبال کاهش دستوری نرخ سود بانکی مشاهده میشود از ابتدای سال جاری، صندوقهای با درآمد ثابت در بازار سرمایه با افزایش 50 درصدی ارزش داراییها همراه شدهاند. این صندوقها که نرخ سود حداقل 18 درصدی را برای سرمایهگذاران خود تضمین میکنند، حدود 80 درصد از داراییهای خود را در بانکها سپردهگذاری کردهاند. بنابراین به جای کاهش واقعی نرخ سود سپردهها، نقدینگی از کانال بورس و با همان نرخهای بهره قبلی، مجددا جذب بانکها میشود. این پیچیده شدن روابط، هر دو بازار پول و سرمایه را با مخاطراتی جدی مواجه میکند.

از ابتدای سال 95 ارزش صندوقهای با درآمد ثابت با رشد بیش از 50 درصدی به مرز 90 هزار میلیارد تومان رسیده است. در حالی 10 درصد از نقدینگی کل کشور در این موسسات قرار دارد که بخش زیادی از آن به سپردهگذاری نزد بانکها اختصاص یافته است؛ حدود 80 درصد از پرتفوی صندوقهای با درآمد ثابت به سپردههای بانکی اختصاص دارد. متولیان و تضمینکنندگان صندوقها بانکها هستند. به نظر میرسد کاهش دستوری نرخ سود (با توافق بانکها در ماههای گذشته) بار دیگر بیاثر بوده و بانکها از صندوقها بهعنوان ابزاری برای دور زدن نرخهای پایین و جذب سرمایه استفاده میکنند. بانکها با مشکلات ساختاری فراوانی روبهرو هستند.

از این رو برای ادامه بقا به اجبار به هر کاری برای جذب نقدینگی دست میزنند. پرداخت سود سپردههای قبلی با سپرده جدید ورودی یک سیکل معیوبی است که به عقیده کارشناسان ادامهدار خواهد بود. در این میان کاهش دستوری نرخ سود ریسکهای جدی نیز به دنبال دارد. در وضعیت نامناسب بانکها کاهش دستوری نرخ سود میتواند آنها را در تحقق درآمد با مشکل مواجه کند. در این میان بخشنامه جدیدی برای کاهش سقف سپردهگذاری صندوقها تا سطح 60 درصد ابلاغ شده است. اجرای این بخشنامه که به نظر میرسد تلاشی بیثمر برای تحقق کاهش دستوری سود باشد، میتواند حجم بالایی از نقدینگی را بهصورت سرگردان وارد اقتصاد کند.

علاوه بر این با این تغییر چینش نقدینگی از بانکها خارج شده و این موسسات و همچنین صندوقها نیز با مشکلات شدیدی روبهرو خواهند شد. در این میان فعالیت صندوقها در شرایط کنونی بیشتر در حوزه بازار پول جای میگیرد، در حالیکه نهاد ناظر بر صندوق سازمان بورس است و این موضوع میتواند موجب تداخل سیاستهای پولی شود. نتیجه این موضوع تلاش هر چه بیشتر بانکها برای ادامه بقا است، به این ترتیب برای پرداخت نرخهای سود بالا به سپرده صندوقها نرخ تسهیلات را به هر روشی بالا نگه میدارند، در نتیجه نرخ سود واقعی بیش از توافقات پیشین خواهد بود.

جهش ارزش صندوقها

همانطور که اشاره شد از ابتدای سال 95 ارزش کل صندوقهای با درآمد ثابت در بازار سرمایه رشد قابل توجه 50 درصدی را تجربه کرده است. بر اساس اطلاعات به دست آمده از مدیریت فناوری بورس تهران، صندوقهای با درآمد ثابت در ابتدای 95 ارزش 58 هزار میلیارد تومانی را دارا بودهاند، در حالیکه ارزش کل این صندوقها تا پایان مرداد به مرز 90هزار میلیارد تومان نزدیک شده است. به این ترتیب شاهد رشد بیش از 50 درصدی صندوقهای با درآمد ثابت در 5 ماه ابتدایی سال هستیم. بر اساس اطلاعات موجود صندوق گنجینه آرمانشهر با ارزش بیش از 18 هزار میلیارد تومان بیشترین ارزش در میان صندوقها با درآمد ثابت را به خود اختصاص داده است.

این صندوق از ابتدای سال رشد 52 درصدی را به ثبت رسانده است. متولی این صندوق شرکت سرمایهگذاری نیکیگستر بوده و ضامن نقدشوندگی این صندوق بانک شهر است. برخی از صندوقها مانند سرمایهگذاری مشترک گنجینه الماس پایدار از ابتدای سال رشد بیش از 840 درصدی ارزش را به ثبت رسانده است. ارزش کنونی این صندوق معادل 20 میلیارد تومان است. ضامن نقدشوندگی این صندوق نیز تامین سرمایه آرمان است.

با رشد مداوم ارزش صندوقها از ابتدای سال میزان نقدینگی سرمایهگذاری شده این صندوقها به سطح 90 هزار میلیارد تومان رسیده است (حدود 9 درصد از کل نقدینگی در اقتصاد). نگاهی به پرتفوی این صندوق نکات جالبی را در بر دارد. بیش از 70 هزار میلیارد تومان (معادل حدود 80 درصد) از پرتفوی این صندوقها در سپردههای بانکی متمرکز شده است. کف نرخ سود پیشبینیشده یا تضمینشده توسط این صندوقها 18 درصد است. برای مثال گنجینه آرمانشهر نرخ سود 18 درصدی را برای سرمایهگذاران خود پیشبینی کرده است.

متولیان بیشتر این نهادهای سرمایهگذاری بهصورت مستقیم یا غیرمستقیم بانکها هستند. در ماههای گذشته با توافق بانکهای مختلف نرخ سود سپردهها تا سطح 15 درصد افت یافت. با این حال پرتفوی بیشتر این صندوقهای سرمایهگذاری به سپردهگذاری در بانکها اختصاص دارد. این موضوع بار دیگر ناکارآمدی کاهش دستوری نرخ سود بانکی را نمایان میسازد.

به نظر میرسد بانکها از صندوقها برای دور زدن سیستم بانکی استفاده میکنند. به عبارت دیگر در حالیکه با نرخهای پایین قادر به سپردهگیری نیستند از صندوقها بهعنوان ابزاری برای پرداخت سودهای بالاتر استفاده میکنند. در حالیکه به نظر میرسد پرداخت چنین سودهایی از سوی بانکها در وضعیت کنونی اقتصاد توجیهپذیر نیست، سیکل معیوب اخذ سپردههای جدید برای پرداخت سود سپردههای قبلی ادامه یافته است. «دنیای اقتصاد» در ادامه به مخاطرات بسیار زیاد این موضوع برای بانکها، صندوقهای سرمایهگذاری و همچنین اقتصاد کشور پرداخته است.

اقتصاد در بنبست بانکی

در این زمینه صدیقه رهبر، معاون پیشین اداره مطالعات و مقررات بانکی بانک مرکزی، در گفتوگو با «دنیای اقتصاد» بر ناکارآمدی کاهش دستوری نرخ سود در اقتصاد تاکید داشت. وی با اشاره به فشار غیرمنطقی و ناکارآمدی که بر بانکها در شرایط کنونی برای کاهش نرخ سود وجود دارد، افزود: در حالیکه در ظاهر امر بانکها با کاهش نرخ سود بانکی موافقت کردند، اما آنچه مشخص است این توافقات اثری در کاهش نرخ سود واقعی اقتصاد نخواهد داشت. نظام بانکی با مشکلات زیادی روبهرو است که مهمترین آنها بنگاهداری و همچنین بلوکهشدن بخش زیادی از مطالبات این موسسات است.

در شرایط نامناسب کنونی، بانکها برای ادامه بقای خود ناچارند که سپردههای جدیدی اخذ کنند. این سپردهها برای پرداخت سود سپردههای قبلی استفاده میشوند. در حالیکه از سوی بانک مرکزی، وزارت اقتصاد و همچنین دولت بر بانکها برای کاهش نرخ سود تسهیلات فشار وجود دارد، به نظر میرسد صندوقهای با درآمد ثابت ابزاری برای دور زدن کاهش دستوری نرخ سود در اقتصاد باشد.

رهبر در ادامه افزود: به این ترتیب بانکها برای تامین نقدینگی مورد نیاز دست به دامن صندوقهای سرمایهگذاری شدند. در ابتدا صندوقها با اختصاص سقف 60 درصد سپردهگذاری آغاز به کار کردند، در ادامه اما با برداشته شدن این سقف دست بانکها برای دور زدن نرخ سود کاملا باز شد و در نتیجه بانکها به سمت این صندوقها کانالیزه شدند.

گرچه سود سپرده در ظاهر کم است اما برای مشتریان خاص و با سپردههای بالا مانند پرتفوی صندوقها نرخهای بالاتر سود بسته میشود. این موضوع کاملا کاهش دستوری سود را غیرکارآمد میسازد. در حالیکه اقتصاد تمایلی به نرخهای سود بالاتر دارد نمیتوان بهصورت دستوری نرخ سود را کاهش داد. فشارهای موجود بر سیستم بانکی تنها شرایط نامناسب کنونی بانکها را با وخامت بیشتری مواجه میسازد. وی گفت: بخشنامهای که در هفتههای گذشته ابلاغ شد اگرچه بر کاهش سقف سپردهگذاری در بانکها از سوی صندوقهای با درآمد ثابت تاکید دارد، اما به نظر میرسد این موضوع نتواند مفید واقع شود.

صندوقها ملزم شدهاند که سقف سپردهگذاری در سیستم بانکی را تا سطح 60 درصد کاهش دهند. در حالیکه بازار سهام در شرایط کنونی وضعیت مناسبی ندارد، مقصدی برای نقدینگی صندوقها برای تامین سودهای تضمینشده مشاهده نمیشود. این موضوع میتواند خطر بزرگی برای صندوقها و مدیران آنها که سودهای بالایی را تضمین کردهاند، ایجاد کند و حتی صندوقها را تا مرز ورشکستگی پیش ببرد (صندوقها توانایی تحقق سودهای تضمینشده خود را نخواهند داشت و این موضوع برای این موسسات مشکلساز خواهد شد). بانکها نیز در این میان با مشکل مواجه میشوند. در صورتیکه قواعد جدید با الزام موجود عملی شود بانکها نیز با کاهش حجم سپردهها (از سوی صندوقها) مواجه خواهند شد و برای نظام بانکی نیز مشکلات زیادی به دنبال خواهد داشت.

این کارشناس بانکی درخصوص راهکارهای خروج از وضعیت کنونی گفت: شرایط کنونی نتیجه سالیان سال سیاستگذاریهای غلط بوده است. در حال حاضر نیز بانک مرکزی و دولت با فشار از سوی برخی گروهها به دنبال تغییر عجولانه وضعیت هستند، در صورتیکه نباید انتظارات غلط ایجاد شود و فشار منتقدان نباید آنها را به سمت شعار و تصمیمات عجولانه بکشاند. تنها راهحل موجود در اقتصاد بانکمحور کشورمان، اصلاح جدی نظام بانکی است. به عبارت بهتر به نظر میرسد تنها راهحل عبور از بنبست کنونی اصلاح هدفمند ساختار بانکی است که آن نیز به زمان و تامل بیشتری نیاز دارد.

ریسکهای کاهش دستوری نرخ سود

اخبار توافق بانکها بر سر کاهش نرخ سود بانکی در ماههای اخیر منتشر شد. به این ترتیب سقف سود سپرده بانکها 15 درصد عنوان شد. کارشناسان اقتصادی بارها به بیاثر بودن کاهش دستوری نرخ سود بانکی در سالهای اخیر اشاره کردهاند. با این حال بانکها بار دیگر با فشار بانک مرکزی و با لابیهای میان خودشان تصمیم به کاهش نرخ سود گرفتند. موضوعی که به نظر میرسد محقق نشده است.

در این خصوص علاوه بر افزایش ارزش صندوقها بهعنوان راه گریزی از کاهش نرخ سود بانکی، در هفتههای اخیر کوروش پرویزیان، مدیر عامل بانک پارسیان که از پیشگامان هماهنگی برای کاهش نرخ سود بانکی در بانکهای خصوصی بود، در نامهای به نیاز برای کاهش سرعت پایین آوردن نرخ سود اشاره کرد. به نظر میرسد کسانیکه خود در ایجاد توافق میان بانکها پیشگام بودند نیز به عدم انطباق اقتصاد با توافقات جبری اعتقاد دارند. در حالیکه انتظار میرود بانکها با کاهش نرخ سود سپرده، نرخ سود تسهیلات را نیز کاهش دهند، اما این موضوع به نظر کاملا ناکارآمد است. در این خصوص کف سود تضمینی صندوقها 18 درصد است. بخش عمدهای از پرتفوی سرمایهگذاری این شرکتها نیز در سپرده بانکی متمرکز است.

در این شرایط بانک باید سود حداقلی 20 تا 21 درصدی را به صندوق پرداخت کند تا علاوه بر پرداخت سود به سهامداران صندوق، هزینههای جانبی نیز تامین شود. بر این اساس به نظر میرسد بانک نیز برای تامین چنین سودی باید تسهیلات با سود 26 درصد و بیشتر را به مشتریان پرداخت کند. موضوعی که در ماههای اخیر با نگه داشتن بخشی از تسهیلات نزد بانکها انجام شده است، در حالیکه سود اسمی تسهیلات در سطح 18 درصد است اما با نگه داشتن حتی 20 درصد از تسهیلات پرداختشده به متقاضی نرخ سود واقعی به شدت افزایش مییابد. موضوع دیگری که مطرح میشود تلاشهای غیرمنطقی برای تحقق کاهش دستوری نرخ سود است. به نظر میرسد بخشنامه جدید صندوقها نیز بر این اساس تنظیم شده است.

همانطور که اشاره شد حدود 80 درصد از پرتفوی صندوقها در سپردههای بانکی متمرکز شده است، کاهش 20 واحد درصدی آزاد شدن حدود 18 هزار میلیارد تومان نقدینگی را به همراه خواهد داشت. بازار سهام که در شرایط کنونی برای جذابیت این سرمایه را نخواهد داشت و حضور حتی بخش کوچکی از این سرمایه میتواند حباب قیمتی را به همراه داشته باشد. به نظر اجرای این موضوع امکانپذیر نیست و در صورت اجرا نیز ریسکهای زیادی برای اقتصاد به همراه خواهد داشت. این حجم بالای نقدینگی میتواند سایر اهداف محققشده مانند کنترل موفق نرخ تورم را منتفی سازد. ریسک دیگری که در این زمینه وجود دارد تغییر نظام ناظر بر بانکها با کانالیزه شدن این موسسات به سمت صندوقها است. سازمان بورس بهعنوان نهاد ناظر بر صندوقها معرفی میشود در حالیکه بر اساس آنچه اشاره شد فعالیت این موسسات کاملا به بانکها وابسته و نیازمند نظارت بانک مرکزی است.

اخبار اقتصادی - دنیای اقتصاد

افزایش قیمت حبوبات و گوشت قرمز در آستانه ماه محرم

محمد آقا طاهر -رئیس اتحادیه بنکداران مواد غذایی- در گفتوگو با ایلنا، در رابطه با وضعیت قیمت گوشت، لپه، عدس، برنج، لوبیا و شکر به عنوان پرمصرف ترین اقلام در ماه محرم بیان داشت: قیمت برنج در ماههای اخیر کاهش نیافته است و حتی در روزهای اخیر در استانهایی که این محصول را کشت می کنند هم افزایش داشته است؛ اما نرخ برنجهای خارجی ثابت بوده است و از آنجایی که در ماه محرم بیشتر برنج خارجی پخت می شود(70 درصد) بنا بر این مشکل خاصی وجود ندارد ؛ اما این که نرخ برنج داخلی چه زمانی کاهش خواهد داشت مشخص نیست.

او افزود: متاسفانه در کشور ما هرچه تقاضا افزایش پیدا کند قیمت نیز بالا می رود که این مساله اصلا درست نیست.

آقا طاهر در ادامه گفت: قیمت شکر نیز نسبتا کاهش یافته است و به نظر نمیرسد شاهد افزایش قیمتی مانند ماههای گذشته باشم چرا که به مقدار کافی از این محصول در بازار وجود دارد.

رئیس اتحادیه بنکداران مواد غذایی با اشاره به افزایش قیمت حبوبات در بازار بیان داشت: متاسفانه نرخ این محصولات روند افزایشی دارد و عدس و لپه نیز 7 درصد رشد داشته اند؛ البته باز هم تاکید می کنم که فرهنگ تقاضا در کشور وجود ندارد و در ماه محرم با توجه به حجم تقاضایی که در آن وجود دارد نباید انتظار ثبات قیمت داشته باشیم.

گزارش بانک مرکزی از رشد 10.9 درصدی معاملات مسکن تهران در شهریورماه

به گزارش ایرنا، تحولات بازار مسکن شهر تهران در شهریورماه امسال که برگرفته از آمارهای خام سامانه ثبت املاک و مستغلات کشور است، توسط اداره بررسی ها و سیاست های اقتصادی بانک مرکزی تهیه و منتشر شده است.

این آمارها نشان می دهد در شهریورماه گذشته تعداد معاملات آپارتمان های مسکونی شهر تهران به 14.3 هزار واحد مسکونی رسید که نسبت به ماه مشابه پارسال 10.9 درصد افزایش نشان می دهد.

در این ماه، متوسط خرید و فروش یک مترمربع زیربنای واحد مسکونی معامله شده از طریق بنگاه های معاملات ملکی شهر تهران 42.7 میلیون ریال بود که نسبت به ماه مشابه سال گذشته 2.3 درصد افزایش نشان می دهد.

** رشد 10.9 درصدی حجم معاملات مسکن

در این ماه تعداد معاملات آپارتمان های مسکونی شهر تهران به 14 هزار و 287 واحد مسکونی رسید که در مقایسه با ماه مشابه پارسال 10.9 درصد افزایش نشان می دهد.

بررسی توزیع تعداد واحدهای مسکونی معامله شده به تفکیک عمر بنا در شهریورماه گذشته حاکی است که واحدهای تا پنج سال ساخت با سهم 51.5 درصد بیشترین سهم از واحدهای مسکونی معامله شده را به خود اختصاص داده اند.

تعداد معاملات انجام شده بر حسب مناطق مختلف شهر تهران نیز نشان می دهد از میان مناطق 22 گانه شهر تهران، منطقه پنج با سهم 16 درصدی از کل معاملات، بیشترین تعداد قراردادهای مبایعه نامه را به خود اختصاص داده است و مناطق 4، 2 و 14 به ترتیب با سهم 10.9 ، 9.8 و 6.3 درصدی در رتبه های بعدی قرار گرفته اند.

در مجموع، 72.3 درصد از کل تعداد معاملات انجام شده در شهر تهران فقط مربوط به 10 منطقه شهر (به ترتیب بیشترین فراوانی شامل مناطق 4، 4، 2، 14، 8، 10، 15، 7، 1 و 11) بوده و 12 منطقه دیگر فقط 27.7 درصد از تعداد معاملات را به خود اختصاص داده اند.

** 42.7 میلیون ریال متوسط قیمت هر مترمربع آپارتمان در تهران

در شهریورماه امسال متوسط قیمت یک مترمربع زیربنای واحد مسکونی معامله شده از طریق بنگاه های معاملات ملکی شهر تهران 42.7 میلیون ریال بود که نسبت به ماه قبل 0.6 درصد کاهش و نسبت به ماه مشابه پارسال 2.3 درصد افزایش نشان می دهد.

بیشترین رشد متوسط قیمت در این ماه نسبت به منطقه 22 (معادل 12.6 درصد) و بیشترین میزان کاهش متوسط قیمت به منطقه 3 ( معادل 2.2 درصد) تعلق دارد.

در این ماه، از میان مناطق 22 گانه شهرداری تهران بیشترین متوسط قیمت یک مترمربع زیربنای مسکونی معامله شده معادل 89.2 میلیون ریال به منطقه 1 و کمترین آن با 21.4 میلیون ریال به منطقه 18 تعلق داشته است.

** تحولات بازار مسکن شهر تهران در نیمه نخست 95

در نیمه نخست امسال تعداد معاملات آپارتمان های مسکونی شهر تهران به 83.2 هزار واحد مسکونی رسید که نسبت به مدت مشابه پارسال 14.7درصد افزایش نشان می دهد.

در این مدت متوسط قیمت یک مترمربع بنای واحدمسکونی معامله شده از طریق بنگاه های معاملات ملکی در شهر تهران 41.8 میلیون ریال بوده است که نسبت به دوره مشابه سال قبل 3.7 درصد افزایش نشان می دهد.

** سایر شاخص های آماری بازار معاملات مسکن

توزیع فراوانی تعداد واحدهای مسکونی معامله شده بر حسب قیمت یک مترمربع بنا در شهریورماه امسال حاکی است، واحدهای مسکونی در دامنه قیمتی 30 تا 35 میلیون ریال به ازای هر مترمربع بنا با سهم 12.5 درصد، بیشترین سهم از تعداد معاملات شهر تهران را به خود اختصاص داده اند و دامنه های قیمتی 25 تا 30 میلیون ریال با سهم 12.2 درصد و 35 تا 40 میلیون ریال با 11.2 درصد در رتبه های بعدی قرار دارند.

در این ماه توزیع حجم معاملات به گونه ای بوده است که در حدود 59.4 درصد واحدهای مسکونی با قیمتی کمتر از متوسط قیمت هر مترمربع واحد مسکونی شهر تهران (42.7 میلیون ریال) معامله شده اند.

همچنین توزیع فراوانی تعداد واحدهای مسکونی معامله شده بر حسب سطح زیربنای هر واحد مسکونی در شهریورماه گذشته نشان می دهد بیشترین سهم از معاملات انجام شده به واحدهای مسکونی با زیربنای 60 تا 70 مترمربع معادل 14.9 درصد اختصاص داشته است.

واحدهای دارای زیربنای 50 تا 60 و نیز 70 تا 80 مترمربع به ترتیب با سهم های 14 و 13.3 درصدی در رتبه های بعدی قرار دارند. در مجموع در این ماه واحدهای مسکونی با سطح زیربنای کمتر از 80 مترمربع 52.7 درصد از معاملات انجام شده را به خود اختصاص داده اند.

در شهریورماه امسال توزیع فراوانی تعداد واحدهای مسکونی معامله شده بر حسب ارزش هر واحد نشان می دهد در میان دامنه های قیمتی مورد بررسی، واحدهای مسکونی با ارزش یک تا 1.5 میلیارد ریال با اختصاص 13.7 درصد بیشترین سهم از معاملات انجام شده را به خود اختصاص داده است.

واحدهای دارای ارزش 1.5 تا 2 میلیارد ریال ریال و نیز 2 تا 2.5 میلیارد ریال نیز به ترتیب با اختصاص 12.7 و 11.4 درصد در رتبه های بعدی قرار گرفته اند.

در مجموع در این ماه، نزدیک به 51 درصد از معاملات به واحدهای مسکونی با ارزش کمتر از سه میلیارد ریال اختصاص داشته است.

** رشد اجاره بهای مسکن متناسب با نرخ تورم

در شهریورماه گذشته شاخص کرایه مسکن اجاری در شهر تهران و در کل مناطق شهری نسبت به ماه مشابه پارسال به ترتیب 9.7 و 9.3 درصد رشد نشان می دهد.

ماهیت قراردادهای اجاره مسکن که اغلب یک ساله تنظیم می شود و نیز اثرپذیری شاخص اجاره بهای مسکن از سیاست های کنترل و مهار تورم، سبب تغییر متناسب اجاره بها با تحولات نرخ تورم در کشور شده است.

سهم هزینه مسکن در محاسبات شاخص کل بهای کالا و خدمات مصرفی (بر اساس سال پایه 100=1390) معادل 28.4 درصد است.

**جمع بندی

حجم معاملات انجام شده در نیمه نخست امسال نشانگر استقبال متقاضیان خرید مسکن در ماه های اخیر است؛ با توجه به چشم انداز بهبود فضای اقتصاد کلان و رویکرد سیاستگذار پولی در کمک به تسهیل اعتباری بخش مسکن و همچنین برنامه کاهش نرخ های سود بانکی متناسب با روند نزولی نرخ تورم، تداوم این روند در ماه های آتی دور از انتظار نیست.

بررسی تحولات بازار اجاره بهای مسکن در شهریورماه نیز تاییدکننده تغییر متناسب اجاره بها با تحولات نرخ تورم است.